引言

诸位用票企业在业务开展过程中,或许会遇到银行账户突然被封、公安机关要求配合调查诸如此类的情况,常常一头雾水又无可奈何。这种现象的根源是由于近年来票据行业迈进快步发展阶段,票据市场的发展活力明显提高,招引众多不法分子的窥觑,企图通过票据交易洗白其犯罪所得及收益。许多企业或票据市场主体难以分辨以至于成为犯罪分子加以利用的工具,甚至有部分企业在周围不良风气的影响下逐渐萌生帮助洗钱的不法意图。

洗钱犯罪行为已然成为票据行业不可轻视且必须祛除的毒瘤。为此,深度数科集团将从金融机构、行政部门和司法机关三个角度、三篇文章,为大家展现反洗钱制度如何运行,以此解答困惑,帮助大家更好地了解现阶段反洗钱相关措施和取得的成果,以提升各用票企业对反洗钱工作的认识和重视程度,进一步为构建更加规范、透明、高效的票据市场体系贡献力量!

本文将介绍金融机构作为市场参与主体在反洗钱领域中扮演的角色、部门设置等,着重介绍金融机构作为市场参与主体为履行反洗钱义务而采取的各种具体反洗钱措施。

一 、金融机构的地位作用

金融机构主要包含政策性银行、商业银行、信用合作社,以及信托投资公司、证券公司等其他机构,其中票据行业接触最多的当属各类商业银行。

作为反洗钱体系中站在第一线的关键角色,金融机构也是票据市场的主要参与者,遵守中国人民银行等国家机构制定发布的法律法规、规章政策等,落实和具体执行国家反洗钱制度。

二、金融机构反洗钱部门/岗位设置

根据《中华人民共和国反洗钱法》《法人金融机构洗钱和恐怖融资风险自评估指引》《金融机构大额交易和可疑交易报告管理办法》等多部法律法规的规定,金融机构不仅由机构总负责人对反洗钱工作负责,专门指定高管具体负责反洗钱自评估工作,还专门设立反洗钱机构或者指定某机构,根据法定反洗钱义务部署执行反洗钱工作。

三、金融机构反洗钱义务

反洗钱领域的法律法规、规章政策为金融机构设定了详细严密的反洗钱义务。

1、以大额交易和可疑交易的报告义务为例。

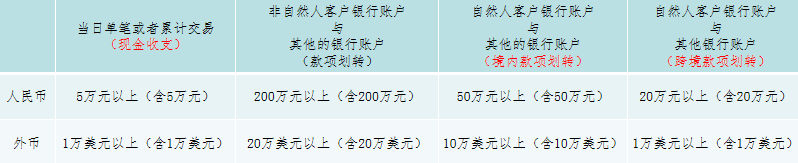

银行账户的资金往来在现金收支与款项划转、境内与跨境的款项划转达到一定数额标准时,金融机构就必须向中国人民银行(简称“央行”)及时进行大额交易报告。

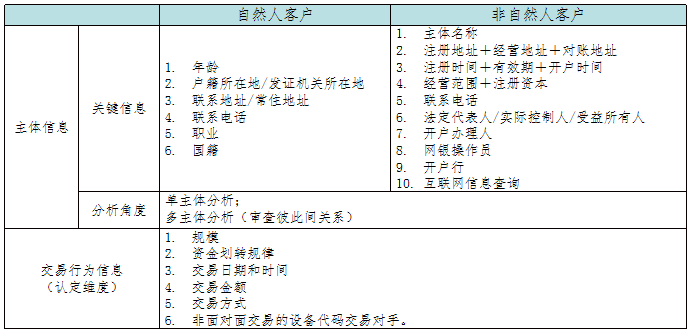

另外,通过对异常交易主体的身份信息、交易行为信息进行综合比对分析,金融机构确认或怀疑有洗钱犯罪风险的可疑交易,则不论资金数额多少,需要即刻向央行报告。

2、根据反洗钱相关法律规定,金融机构必须建立本金融机构的反洗钱监测系统,并且与中国人民银行的反洗钱监测系统进行连接,实现数据贯通,以便中国人民银行能够更好的掌握和了解一些按业务信息和反洗钱情况,加强对洗钱违法犯罪行为的监督管理。

金融机构在其日常业务往来中时刻监测、甄别、移送、调查、冻结可疑交易等具有洗钱风险的业务行为。两套反洗钱监测系统各自发力、共同监测、打击洗钱犯罪行为防范洗钱风险,是我国反洗钱制度体系中的重要组成部分。

以工商银行为例,综合运用工商银行自身业务开展的形式、规模、数据信息等资源,自主建立内部智能反洗钱监测系统,对与其存在直接或者间接业务交易关系的客户资金往来进行监测分析。工商银行的智能反洗钱系统具体特征及优势如下:

(1)涵盖了大数据分析、人工智能等技术支撑;

(2)有1000多位反洗钱专家实时关注、更新反洗钱法律政策;

(3)设置了29个可疑甄别指标;

(4)多层级资金关系网络等。

通过工商银行智能反洗钱系统的示例,我们也进一步了解金融机构内部反洗钱监测系统的设计、运行以及功能的强大。各大金融机构的反洗钱监测系统将大量业务数据与智能分析监测技术相结合,覆盖面广、海量数据、反应迅速、分析精确等突出优势有效遏制洗钱犯罪份子的违法犯罪意图。

深入了解金融机构在票据市场中所承担的反洗钱职责,对于提升公众对于金融监管制度的认识具有重要意义。通过分析银行等金融机构在发现潜在洗钱活动时所执行的监测报告、限制交易等反洗钱措施,有利于我们能够更加清晰地认识到现行反洗钱制度的运作机制。这不仅有助于增强社会各界的反洗钱意识,而且对于促进票据业务的合法合规运作、维护金融市场的稳定和安全具有积极作用。